Fintech. Our look

Fintech

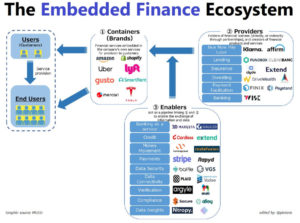

- Платформенные компании в финансах будут расти наибольшими темпами благодаря своему уникальному положению между услугой или товаром и клиентом: они накапливают огромный объем Big Data и прекрасно позиционированы для предоставления всех услуг через одного провайдера.

- Мы обращаем внимание на то, как быстро растут новые продукты: встроенные финансы уже стали рынком в $22,5 млрд, а по оценкам аналитиков к 2025 году они могут вырасти до $230 млрд и до $3,6 трлн к 2030 году.

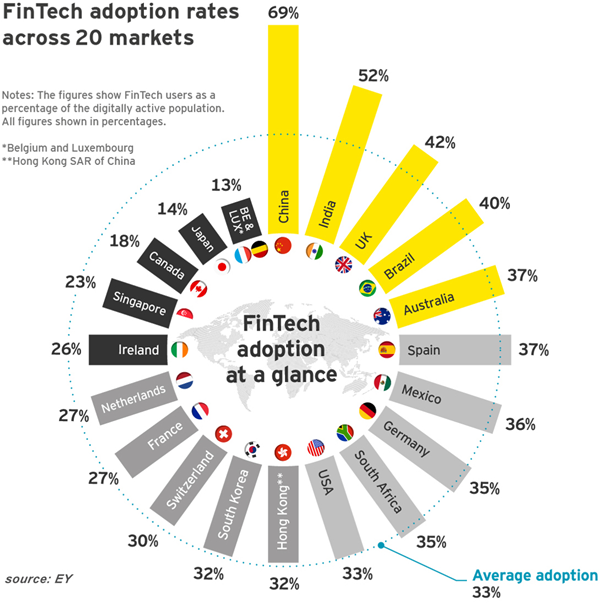

- Все еще относительно низкое проникновение электронных расчетов во многих регионах мира, особенно в Азии и в Европе, создает отличную платформу роста для платежных провайдеров. В этом сегменте рост может быть стремительный: за последние 5 лет рынок мобильных платежей в Китае вырос с $2 трлн до $36 трлн, отражая потенциальные темпы роста бизнеса и изменение моделей поведения потребителей.

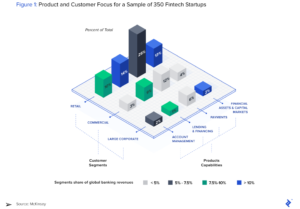

- Молодые компании также создают прорывные технологии в финансах. Marqeta создала полностью виртуальную эмиссию депозитных карт, впервые разделив выпуск карты и выпускающий банк. Нарушение традиционных связей в новой архитектуре платежей имеет большой потенциал.

- Необанки представляют меньшую угрозу: они быстро захватывают аудиторию, но несут новые риски кибербезопасности и хроническую убыточность. Например, Orange Bank оценивает возможность достижения безубыточности лишь к 2023 году.

- Вероятность широкого использования крипто-валют возрастает с каждым днем. Крупные игроки активно создают продукты и инфраструктуру, чтобы сохранить опцион участия в этом продуктовом сегменте: Mastercard инициировала сотрудничество с Bakkt, которое сделает возможным оплату криптовалютой за повседневные нужды с помощью пластика. Криптовалюта уже адаптирована как актив для инвестиций крупнейшими компаниями в лице Visa, JPMorgan, PayPal, Square и многими другими. Более глубокая её интеграция в экономику является лишь вопросом времени.

- В финансах имеют место «поколенческие продукты», что сегментирует аудиторию по возрасту. Молодые инвесторы 20 лет вряд ли перейдут с Robinhood на платформу E-Trade, которой пользуются люди более старшего возраста, а тем более в Charles Schwab, где средний возраст клиента более 50 лет. Поэтому каждый новый клиент новой финтех компании может быть навсегда потерян для традиционных банков.